Elérkezett a 2024.évi beszámolók véghajrája. A normál üzleti éves (január 1. – december 31.) vállalkozásoknak 2025.május 31-ig kell elkészíteniük a beszámolójukat és bevallani a 2024-es nyereségük után keletkezett társasági adójukat is. A tapasztalat az, hogy minden második cég nem használja ki a neki jogszerűen járó adóalap csökkentési és adókedvezmények által elérhető lehetőségeket és ez a tény a mai gazdasági környezetben komoly pénzkidobás lehet– hívja fel a figyelmet Szabó Csaba, az ICT Európa Finance Zrt. szakmai igazgatója.

Elérkezett a 2024.évi beszámolók véghajrája. A normál üzleti éves (január 1. – december 31.) vállalkozásoknak 2025.május 31-ig kell elkészíteniük a beszámolójukat és bevallani a 2024-es nyereségük után keletkezett társasági adójukat is. A tapasztalat az, hogy minden második cég nem használja ki a neki jogszerűen járó adóalap csökkentési és adókedvezmények által elérhető lehetőségeket és ez a tény a mai gazdasági környezetben komoly pénzkidobás lehet– hívja fel a figyelmet Szabó Csaba, az ICT Európa Finance Zrt. szakmai igazgatója.

A társasági adócsökkentés három pilléren alapul: az adóhalasztás, through adóalap csökkentés és az adókedvezmények köre.

A legismertebb példája az adóhalasztásnak, illetve a fizetendő adó szétforgácsolásának a fejlesztési tartalék képzése. Azok a vállalkozások szoktak ehhez az adóhalasztási módszerhez nyúlni, akik úgy vélekednek, hogy a következő 4 évben beruházásokat fognak végrehajtani. Hiszen a megképzett fejlesztési tartalékot (egy-két kivétellel szemben) a következő 4 évben kell felhasználniuk, amennyiben nem történik meg, úgy büntetőkamattal együtt kell visszafizetniük a korábban be nem fizetett társasági adót. Sok esetben olyan vállalkozások is élnek ezzel a lehetőséggel, akiknek nincsen beruházási terve, on likviditási problémái merülnek fel, így késleltetik ennek a köztehernek a befizetését – véli szakértő.

From adóalapcsökkentési lehetőségek és az adókedvezmények köre rendkívül széles palettán mozog Magyarországon. Ezek többnyire kisebb – nagyobb beruházásokhoz kötődnek, de megtalálhatóak K+F kedvezmények is, látványcsapatsport felajánlási lehetőség, térségi- és egyéb kedvezmények, kis- és középvállalatok kedvezménye is. A jelentős különbség, hogy míg az adóhalasztási lehetőségekkel adót halasztunk és idővel megfizetésre kerül, úgy az adókedvezményekkel és bizonyos adóalapcsökkentési lehetőségekkel tényleges adóforintokat takarítunk meg.

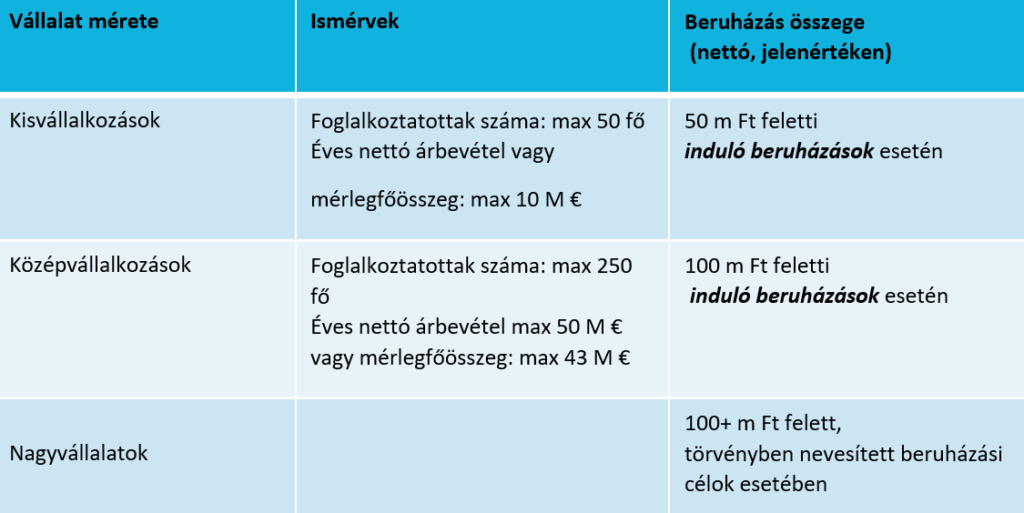

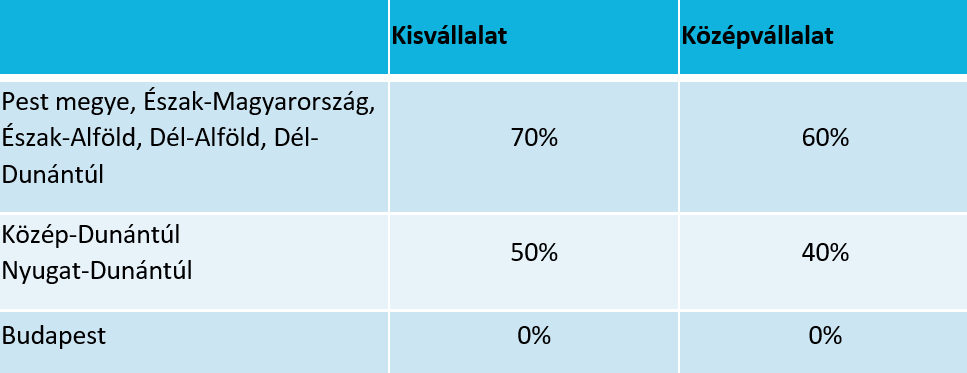

Az elmúlt évek során elérhetővé vált a KKV szektorban is a fejlesztési adókedvezmény, amellyel az egyik legnagyobb megtakarítás érhető el, amennyiben beruházás előtt áll a vállalkozás.

Mi is az a fejlesztési adókedvezmény?

A vállalkozások által a társasági adóból igénybe vehető adókedvezmény, ami legfeljebb annak adott évi összegének 80 százalékáig érvényesíthető. Az adózó 13 adóéven át érvényesítheti az adókedvezményt a beruházás üzembe helyezését követő adóévben – vagy döntése szerint a beruházás üzembe helyezésének adóévében – és az azt követő 12 adóévben, legfeljebb a bejelentés, illetve a kérelem benyújtásának adóévét követő 16. adóévben. A törvény meghatározza a minimum beruházási összeget, valamint a beruházás értékének százalékában is korlátozza az igénybe vehető adókedvezmény and the támogatásintenzitás mértékét.

Milyen beruházásoknál vehető igénybe a támogatás?

Adókedvezmény maximális mértéke a beruházás százalékában kkv-k esetében:

A fentiekből is jól látható, hogy a fejlesztési adókedvezménnyel kapcsolatos tájékozódás kiemelt fontosságú az elérhető adókedvezmény mértéke miatt.

Az elmúlt évek során szintén elérhetővé vált az energetikai fejlesztésekkel kapcsolatos adókedvezmény is, amely szintén milliós nagyságrendű megtakarításokat hozhatnak a vállalkozásnak. Nem szabad megfeledkezni arról sem, hogy a vállalati személygépjárművekkel kapcsolatosan is érhetőek el olyan kedvezmények, mint például a cégautó adókedvezmény.

From ICT Európa Finance Zrt. szakmai igazgatója arra hívja fel a figyelmet, hogy az elmúlt években több mint 100 cégen végzett adózási átvilágításaik eredményeként elmondható, hogy majdnem minden második vizsgált vállalkozás esetében milliós nagyságrendű ki nem használt kedvezmény azonosítható.

A cég átvilágításai során átlagosan 2,6 millió forintnyi olyan befizetett adót talált, amelyet a kedvezmények figyelembevétele mellett nem lett volna szükséges megfizetni. A mai nehéz gazdasági környezetben a legális adócsökkentési lehetőségek ki nem használása komoly pénzkidobás lehet a vállalkozások számára, ezért a végleges társasági adóbevallás elkészítése előtt érdemes tapasztalat adótanácsadóhoz fordulni – hívja fel a figyelmet a szakértő.

Adózási átvilágítási szolgáltatásunk felkeltette az érdeklődését? Jelentkezzen a lenti űrlap kitöltésével, vagy írjon nekünk e-mail-t az info@icteuropa.hu címre. Szakértőink Önnek is megtalálják a legoptimálisabb adózási lehetőségeket!